W ostatnim czasie na Blogu, oprócz analizy technicznej, na podstawie której odpowiednie wnioski można wyciągnąć najszybciej, została także przedstawiona korelacja z rynkiem obligacji – http://www.danielkostecki.pl/2013/12/05/eurusd-elliott-wave-supplydemand-d1-h4-4/3865.

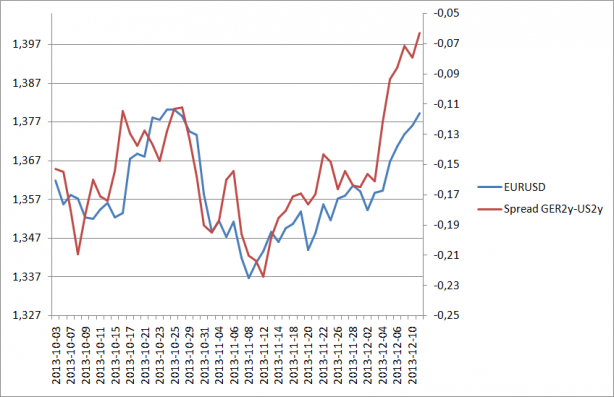

Korelacja ta potwierdziła tylko wcześniejsze założenia techniczne, że para EURUSD powinna zmierzać na północ.

Jeśli ktoś chciałby z czystej ciekawości zagłębić się w temat „dlaczego” (pomimo, że to nie ma najmniejszego znaczenia jeśli chodzi o finalne rezultaty tradingowe), to poniżej przedstawiam potencjalne mechanizmy mogące wpływać na powstanie przepływów z USD do EUR (jest to tylko hipoteza).

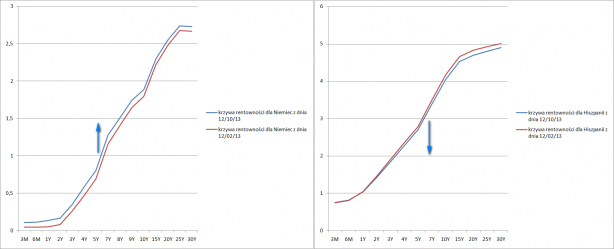

Pierwsze założenie dotyczy dywersyfikacji ryzyka przez inwestorów z USA przez zakup niemieckich obligacji, gdyż inwestorzy europejscy zdecydowali się je sprzedawać ze względu na możliwość alokacji kapitału w obligacje dające wyższe oprocentowanie jak chociażby obligacje hiszpańskie (być może według ich opinii w Europie nie jest już tak źle i warto bardziej zaryzykować dla wyższych stóp zwrotu).

Więc najpierw inwestorzy mający obligacje niemieckie sprzedają je (ich rentowności rosną), a następnie za pozyskane euro kupują obligacje hiszpańskie, których rentowność spada (cena rośnie).

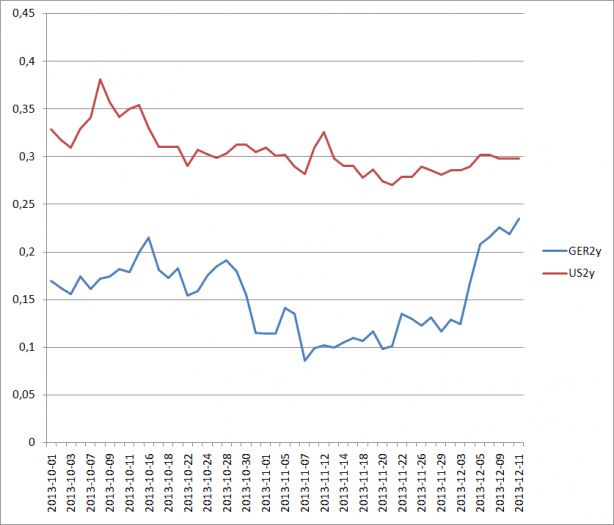

Inwestorzy z USA widząc dynamiczny wzrost rentowności niemieckich (które stają się bardziej opłacalne np. w ramach dywersyfikacji) postanawiają je kupić, ale potrzebują euro. W związku z tym zamieniają USD na EUR, powodując wzrost kursu EURUSD, a inwestorzy mający obligacje niemieckie w euro nadal je sprzedają, co powoduje, że cena i rentowności nie zmieniają się w znaczący sposób i pozostają na wysokim poziomie. Z kolei obligacje USA nie leżą obecnie w kręgu zainteresowania.

Tym samym maleje spread, czyli różnica, pomiędzy niemieckimi obligacjami, a obligacjami amerykańskimi, faworyzując euro.

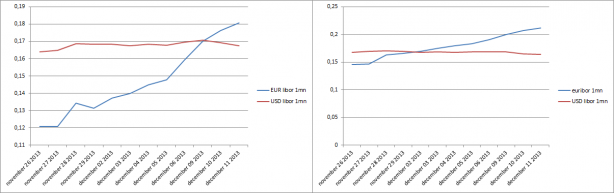

Co więcej 2 grudnia doszło do ciekawego zjawiska, gdyż oprocentowanie pożyczek na podstawie miesięcznego EURIBORu przekroczyło oprocentowanie miesięcznego LIBORu w USD. To z kolei powoduje, że banki mające USD zapewne wolałyby więcej pożyczać w EUR, a nie w USD (gdyż dostaną wyższe odsetki) i tu mogą pośrednio wpływać na wzrost kursu EURUSD.

Podobna sytuacja tyczy się miesięcznego LIBORu w EUR względem LIBORu w USD, z tymże tutaj sytuacja na korzyść euro zaczęła działać dopiero od 9 grudnia.

W długim terminie taka sytuacja nie powinna się jednak utrzymywać, dlatego później, według długoterminowej analizy, euro powinno być zdecydowanie przecenione wobec dolara i za kwartał, czy za pół roku, poziom 1,38 może stać się historią… jednak zanim to nastąpi 1,40-1,42 jest jeszcze w zasięgu ;).

A czy nie jest przypadkiem tak ze obecny (zarobek) wzrost rentownosci niemieckich obligacji jest jednoczesnie niwelowany przez obecny „calkiem wysoki” kurs eur/usd ?.

Czyli jestem w stanie zrozumiec te zakupy przy nizszym kursie eur/usd ale przy obecnym czy tez przy jeszcze wyzszym to juz mnie troche zastanawia. Tym bardziej ze jak sam Pan wspomnial za okres kilku miesiecy obecne szczyty moga byc historia i mysle ze wiekszosc osob zdaje sobie z tego sprawe.

Oczywiscie ciagle tu mowa o inwestorach ktorzy za jakis czas beda chcieli pozbyc sie tych obligacji i wymienic eur na usd.

Myle sie ?

założenie o opisanym przepływie kapitału jest tylko założeniem :). Dopóki nie będzie się w dealingu w londyńskim City, to nie dowiemy się jak to naprawdę przebiega ;).

Jednakże inwestorzy mogą się zabezpieczać przed ryzykiem wynikającym z różnicy kursowej w transakcjach na rynku nieregulowanym. Mowa tu o fx swapach czy forwardach, gdzie transakcje te są tylko umową między stronami i mogą nie mieć wpływu na rynek spot, czyli EURUSD.

Bardzo ciekawe spostrzeżenia

dla uzupełnienia artykuły odnośnie wysokich stawek pożyczek w euro:

http://www.reuters.com/article/2013/11/29/markets-euribor-idUSZYN0P1K0020131129

http://www.reuters.com/article/2013/12/11/markets-euribor-idUSZYN0P1W0020131211

One of the factor driving both money market rates and the

euro higher is that the ECB’s balance sheet has shrunk 8 percent

this year as banks have started paying back the 1 trillion euros

they got at the peak of the euro crisis.

ciekawe na jakim etapie oddawania są teraz? Bo jesli na poczatkowym to bedzie ostra jazda w górę.

tutaj więcej szczegółów:

http://www.reuters.com/article/2013/12/13/ecb-banks-repayment-idUSZYN2D1Y0020131213

Banks will return a blockbuster 22.65 billion euros ($31.15 billion) of crisis loans early to the European Central Bank next week.

Także nie tylko FED będzie w centrum uwagi :).

Świetny wpis Daniel, Dzięki

Panowie co wypisujecie…. kolega Kostecki jak przejrzałem blog stosuje i tak techniki z pokera większość z Was i tak odda nam kasę i brokerowi

większość z Was i tak odda nam kasę i brokerowi